- Английский язык от викингов до Британской империи. Анна Гращенкова, Петр Воляк

- Компьютер и словарь: незнакомцы, конкуренты, друзья?

- “Брюки против юбок: почему одежда для мальчиков отличается от одежды для девочек?”, Людмила Алябьева

- “Химическая Елка: Нефть”

- “Химическая Елка: Нефть”

- ”Жилые дома и зелень в городе”. Ярослав Ковальчук

- 5 способов насмешить ученого

- 100 лет бального танца

- Анатомия: мера гуманности владения телом

- Анатомия музыкального слуха

- Астольф де Кюстин и его книга "Россия в 1839 году"

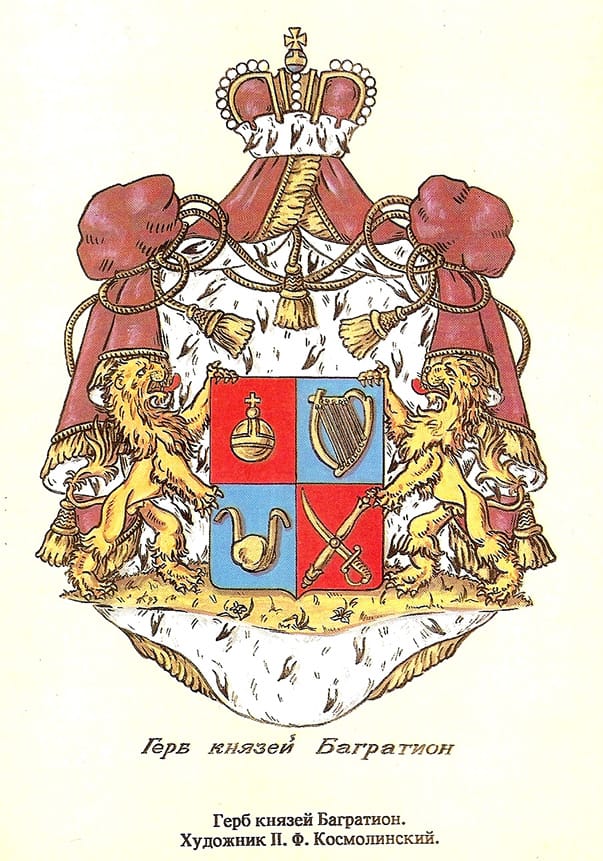

Петербург своего рода "седьмое чудо света", которое было сотворено Петром I. В этом,2023 году, город отметил 320 лет своего создания. Приезжайте, прилетайте, приплывайте и просто приходите :) в этот замечательный город России. Он достоин многих похвал. Мы зовём вас на встречу с ним! Есть в этом прекрасном городе не менее замечательный отель "Багратион" с видом на Неву в деловом и туристическом центре Петербурга. Из его окон видны разводные мосты. Рядом с ним расположены многие достопримечательности, которые просто необходимо посетить. Особняк в котором расположен отель, кстати, принадлежал известному роду Багратионов, что делает его тоже достопримечательностью. Отель имеет собственную парковку и ресторан. Внутренний дворик с летней террасой. Сервис бизнес-отеля и самые высокие отзывы гостей.

Есть в этом прекрасном городе не менее замечательный отель "Багратион" с видом на Неву в деловом и туристическом центре Петербурга. Из его окон видны разводные мосты. Рядом с ним расположены многие достопримечательности, которые просто необходимо посетить. Особняк в котором расположен отель, кстати, принадлежал известному роду Багратионов, что делает его тоже достопримечательностью. Отель имеет собственную парковку и ресторан. Внутренний дворик с летней террасой. Сервис бизнес-отеля и самые высокие отзывы гостей.

Подробнее об отеле Вы можете узнать здесь. Или звоните по телефону +7 812 679-10-30. Адрес отеля: Санкт-Петербург, Синопская набережная, дом 66.

- Землетрясение и государственные финансы

- Математика Музыки

- А.Пепеляев Цифровые технологии в танц. спектакле

- Аукционы: бархатная революция в экономике

- Балет: от Людовика XIV до наших дней

- Без паники? Эмоции как лекарства и возбудители болезней

- Что такое фашизм?

- Дизайн, проектирование, изготовление автомобиля. Как это делается

- Дотянуться до звёзд

// Облако тегов

Детский Лекторий (66) Концерт (4) Лекция (1) Пикник Афиши (9) Политеатр (10) Фестиваль 360˚ (30) архитектура (1) астрономия (24) биология (16) генетика (9) джаз (1) журналистика (1) зоология (1) инновации (1) история (9) карьера (1) кино (4) кинопоказ (1) компьютерные технологии (7) космос (6) культура (5) лингвистика (30) математика (3) медицина (10) мозг (3) музыка (8) наука (4) политика (22) предпринимательство (2) продление жизни (9) психология (5) робототехника (3) театр (25) техника (4) технологии (6) урбанистика (1) физика (9) финансы (10) химия (3) человек (4) экономика (43) ярмарка (4)Арсеньев Павел | Афанасьев Георгий | Антонова Виктория | Анохин Константин | Алябьева Людмила | Альмендингер Ютта | Альберт Альберт | Абрамович Марина | Белоусов Бруно | Беликов Владимир | Беленков Илья | Балабан Павел | Базанова Ольга | Баевский Олег | Аббясов Тимур | Андрияшкин Александр | Бирюков Антон | Боринская Светлана | Борисов Александр | Бремзен Андрей | Bufetov Aleksandr | Bujaki YUriyi | Burtsev Mihail | CHernigovskaya Tatyana | CHilov Germes | Denisova Irina | Dubrovskiyi David | Frolovicheva Ekaterina | Gordin YAkov | Grin Brayian | Harri Brayin | Harrison Mark | Hastvit Gari | Horoshevskiyi Vladimir | Ilya Sobolev | Kaplan Aleksandr | Kella Antonio | Kiselev Sergeyi | Korsakova Kreyin Marina | Krasnopevtsev Lev | Lando Sergeyi | Lektoriyi | Markevich Andreyi | Martynov Kirill | Mashonkina Lyudmila | Novikov Mihail | Parhomenko Darya | Pavloff Frank | Penrouz Rodjer | Pervushin Dmitriyi | Politeatr | Ponirovskaya Zlata | Popp YUlius | Puzanov Aleksandr | Radtke Peter | Rayigorodskiyi Andreyi | Rusanov Vasiliyi | Seluyanov Viktor | Semenihin Artem | Sergeyi Izmalkov | SHarp Fillip | SHnirelman Viktor | SHutov Sergeyi | Solovev Dmitriyi | Sonin Konstantin | Sonkina Anna | Sorokin Dmitriyi | Stenvers Bern | Surdin Vladimir | Utin Alekseyi | Veber SHlomo | Vibe Dmitriyi | Vinogradova Tatyana | Vitts Martin_ | Volchkova Natalya | Volkov Sergeyi | YArskaya Smirnova Elena | Zubkova Anna | Zuev Viktor